Fiscalité des personnes

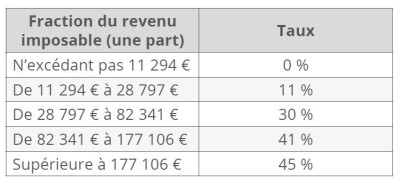

• Indexation sur l’inflation du barème de l’impôt sur le revenu - article 2

Les tranches de revenus du barème de l’impôt sur le revenu sont réévaluées de 4,8 %, conformément à la prévision de hausse de l’indice des prix à la consommation (hors tabac). Les grilles de taux par défaut du prélèvement à la source sont impactées en conséquence.

Ci-dessous le barème pour une part de quotient familial :

• Régime fiscal du plan d’épargne avenir climat - article 3

Cet article exonère d’impôt sur le revenu et de prélèvements sociaux les revenus générés par le nouveau plan d’épargne avenir climat, réservé aux moins de 21 ans.

Les mineurs n’ont plus la possibilité d’ouvrir un plan d’épargne retraite.

• Réduction d’impôt pour souscription au capital des sociétés - article 13

La réduction d’impôt au titre des souscriptions en numéraire au capital des sociétés, prévue à l’article 199 unvicies du Code général des impôts, est prolongée jusqu’au 31 décembre 2026.

• Maintien du plafond de 1 000 € pour les dons aux associations caritatives - article 15

Les versements réalisés au profit d’associations qui viennent en aide aux personnes en difficulté ouvrent droit à une réduction d’impôt de 75 %, dans la limite d’un montant porté à 1 000 € depuis 2020. Ce plafond est maintenu jusqu’à fin 2026.

• Défiscalisation des pourboires - article 28

Les pourboires versés par les clients pour le service sont exonérés de cotisations et contributions sociales, ainsi que d’impôt sur le revenu, depuis 2022. Cette exonération est prolongée pour 2024.

Fiscalité des entreprises

• Imposition minimale des multinationales et grands groupes nationaux - article 33

Cet article transpose la directive (UE) 2022/2523 qui vise à généraliser un taux minimum d’imposition sur les bénéfices fixé à 15 % pour les groupes d’entreprises multinationales réalisant un chiffre d’affaires consolidé égal ou supérieur à 750 M€ et créé un impôt complémentaire, distinct de l’impôt sur les sociétés, dès 2024.

• Crédit d’impôt en faveur de l’industrie verte - article 35

Un crédit d’impôt est créé au titre des investissements dans l’industrie verte de secteurs stratégiques. Il concerne la production de batteries, de panneaux solaires, de turbines éoliennes et de pompes à chaleur, pour des projets agréés par l’administration fiscale et l’Ademe.

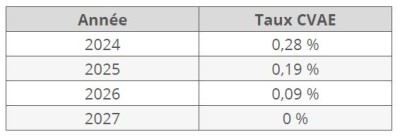

• Suppression de la contribution sur la valeur ajoutée des entreprises (CVAE) - article 79

Diminution progressive du taux de la CVAE :

La cotisation minimum de la CVAE qui s’élevait à 63 € en 2023 sera supprimée pour 2024. Le taux du plafonnement de la contribution économique territoriale (CET) est également abaissé sur quatre ans.

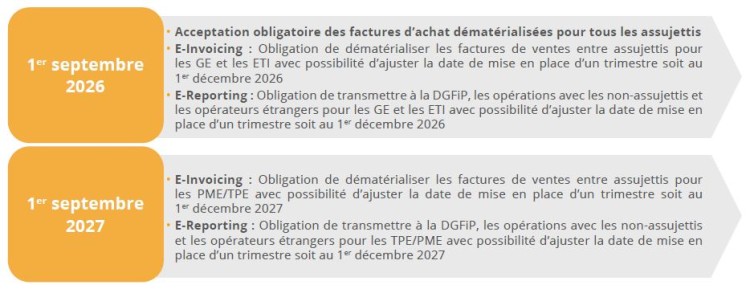

• Nouveau calendrier relatif à la facturation électronique – article 91

• Régime de la franchise de TVA - article 82

Ci-dessous les nouveaux seuils applicables à partir de 2025 * :

En cas de dépassement des seuils :

• Dépassement seuil simple : la franchise restera applicable sur N mais pas sur N+1,

• Dépassement du seuil majoré : la franchise ne sera plus applicable dès la date du dépassement.

Enfin, cet article transpose la réglementation européenne relative au système commun de TVA pour les petites entreprises. En 2025, le régime de franchise de TVA bénéficiera aux entreprises de l’Union européenne dans tous les États membres, jusqu’à 100 000 € de chiffre d’affaires européen.

• Tarifs d’accise sur les énergies - article 92

Pour la période du 1er février 2024 au 31 janvier 2025, le tarif d’accise sur l’électricité est maintenu au niveau minimum, afin d’accompagner la sortie du bouclier tarifaire. Le tarif d’accise sur le gaz naturel à usage combustible pourra être relevé par arrêté dans la limite de 8 €/MWh, après évaluation de l’évolution des prix hors taxes.

• Dépenses fiscales défavorables à l’environnement - article 94

Dès 2024, les tarifs réduits d’accise sont supprimés sur les produits pétroliers (hors gaz naturels et charbons) consommés par les entreprises grandes consommatrices d’énergie, ainsi que sur les charbons

consommés par les entreprises exposées à la concurrence internationale.

Aussi, les tarifs d’accise sur le gazole non routier et sur le gazole consommé pour les besoins des travaux agricoles seront augmentés progressivement jusqu’en 2030, avec des mesures pour accompagner le secteur agricole.

• Taxes sur les véhicules polluants

L’article 97 du projet de loi durcit la fiscalité applicable aux véhicules polluants :

• Renforcement en 2024 du malus CO2 à l’immatriculation pour les véhicules les plus émetteurs, avec suppression du plafonnement du malus à 50 % du montant d’acquisition du véhicule ; de la taxe sur la masse en ordre de marche (dite « malus masse ») ; de la taxe annuelle sur les émissions de CO2 du parc automobile des entreprises.

• Suppression en 2025 des exonérations de malus masse et de taxe CO2 annuelle des véhicules hybrides, avec des abattements prévus pour les véhicules hybrides rechargeables et pour les véhicules qui utilisent du superéthanol E85.

• Remplacement de la taxe annuelle sur l’ancienneté des véhicules par une taxe sur les émissions de polluants atmosphériques, de 0, 100 ou 500 € selon la catégorie Crit’Air.

• Abaissement du coefficient de vétusté appliqué aux véhicules d’occasion.

• Extension (prévue par décret) du champ des véhicules de transport de marchandises assimilés à des voitures particulières, afin d’inclure les « pick-up » comportant quatre places ou plus et les « camions hors route » comportant cinq places ou plus.

• Limitation du bénéfice du remboursement famille nombreuse (une fois par période de deux ans).

Fiscalité du logement

L’article 71 de la loi de Finances pour 2024 aménage la fiscalité du logement :

• Prêt à taux zéro : prolongé jusqu’en 2027, le PTZ est recentré pour limiter l’artificialisation des sols et exclure les chauffages fonctionnant aux énergies fossiles.

• Éco-prêt à taux zéro : prolongé jusqu’en 2027, l’éco-PTZ est simplifié et renforcé : couplage de l’éco-PTZ Copropriétés avec MaPrimeRénov’ Copropriétés, hausse des plafonds d’aide et de la durée de remboursement maximale pour certaines opérations.

• Aide à l’accessibilité et à l’adaptation du logement : MaPrimAdapt’ entre en vigueur en 2024 pour les personnes aux revenus modestes ; le crédit d’impôt en faveur de l’adaptation des logements, prorogé, est recentré sur les ménages intermédiaires, avec un montant calqué sur MaPrimeAdapt’.

• Renforcement et élargissement de l’appui au logement locatif intermédiaire, étendu à l’ancien rénové.

• Exonération de longue durée de taxe foncière sur les propriétés bâties pour la rénovation lourde du parc locatif social ancien.

Par ailleurs, l’article 72 prolonge la réduction d’impôt du dispositif Denormandie jusqu’au 31 décembre 2026.

L’article 84 vient modifier les règles en matière d’assujettissement à la TVA des activités para- hôtelières présentées au 4° de l’article 261 D du CGI.

Ne sont donc pas exonérées de TVA, les prestations d’hébergements fournies dans le cadre du secteur hôtelier ou de secteurs similaires qui remplissent les conditions cumulatives suivantes :

• La durée de la location n’excède pas 30 nuitées, (sans préjudice des possibilités de reconduction proposées).

• Elles comprennent la mise à disposition d’un local meublé et au moins trois des prestations suivantes :

- le petit déjeuner,

- le nettoyage régulier des locaux pendant la durée du séjour,

- la fourniture de linge de maison,

- la réception, même non personnalisée, de la clientèle.

Lutte contre la fraude

Plusieurs articles du projet de loi visent à accentuer la lutte contre la fraude aux finances publiques.

• Renforcement des moyens de l’administration fiscale en matière de détection et de sanction de la fraude fiscale et du cadre juridique applicable aux fraudes à la TVA, en l’adaptant aux enjeux de l’économie numérique - article 112.

• Création d’un délit de mise à disposition d’instruments de facilitation de la fraude fiscale - article 113.

• Renforcement de la réponse pénale aux fraudes, avec une peine complémentaire de privation des droits à réductions et crédits d’impôt sur le revenu et sur la fortune immobilière - article 114.

• Renforcement du contrôle des prix de transfert des entreprises multinationales - article 116.

• Amélioration des conditions matérielles de réalisation des contrôles fiscaux externes - article 117.