LE POINT SUR...

La réforme fiscale internationale (Pilier 2) – impôt minimum mondial - N° 1

Les règles dites Global Anti-Base Erosion Rules (GloBE) élaborées par l’OCDE dans le cadre de la réforme fiscale internationale et adoptées par la Commission européenne en vertu de la directive (UE) 2022/2523 du Conseil du 14 décembre 2022, introduisent un taux minimum mondial d’imposition de 15 % sur les bénéfices des groupes multinationaux et nationaux. Elles instaurent donc un impôt complémentaire sur les bénéfices réalisés dans toutes les juridictions, dès lors que le taux effectif d’imposition, calculé au niveau de chaque juridiction, est inférieur au taux minimum de 15 %.

Contexte

Le 8 octobre 2021, après plusieurs années de négociations, les 141 pays membres de l’Organisation de coopération et de développement économique (OCDE) se sont mis d’accord sur une solution à deux piliers (Piliers 1 et 2) afin de réformer en profondeur le système fiscal international et répondre aux défis fiscaux soulevés par la numérisation de l’économie.

Cette réforme a pour objectif de mettre en place un niveau minimum d’imposition mondial et de rendre donc plus équitables les conditions de concurrence entre les entreprises du monde entier.

En Europe, la directive (UE) 2022/2523 du Conseil du 14 décembre 2022 a été publiée le 22 décembre 2022. En vertu de celle-ci, les États membres de l’Union européenne (UE) doivent introduire un régime garantissant un niveau minimum d’imposition pour les groupes d’entreprises multinationales et les groupes nationaux de grande envergure dans l’Union.

La directive doit être transposée par les États membres dans leur droit national pour le 31 décembre 2023 au plus tard. Les règles du Pilier 2 dites Global Anti-Base Erosion Rules (GloBE) devraient donc entrer en vigueur pour les périodes fiscales ouvertes à compter du 01 janvier 2024.

Outre l’UE, plusieurs États ont enclenché les mécanismes juridiques visant à l’adoption dans leur droit interne des règles du Pilier 2. Le Royaume-Uni, la Corée du Sud et la Suisse ont annoncé une prise d’effet des règles GloBE à partir du 1er janvier 2024, alors que Singapour et Hongkong prévoient une mise en oeuvre effective à partir de 2025.

Champ d'application de l'impôt minimum mondial

Les règles GloBE s’appliquent aux entités constitutives situées dans un État membre qui sont membres d’un groupe d’entreprises multinationales ou d’un groupe national de grande envergure, dont le chiffre d’affaires annuel est égal ou supérieur à 750 M€ dans les états financiers consolidés de leur entité mère ultime pendant au moins deux des quatre exercices fiscaux précédents.

Des exceptions ont été prévues, notamment pour les entités publiques, les organisations internationales, les organisations à but non lucratif, ainsi que pour certains fonds de pension et d’investissement.

Règles GloBE

Les règles GloBE introduisent un taux minimum mondial d’imposition de 15 % sur les bénéfices des groupes multinationaux. Elles constituent un système d’imposition coordonné qui permet de s’assurer que les grands groupes s’acquittent d’un impôt minimum sur les bénéfices réalisés dans chacune des juridictions où ils exercent leurs activités. Ces règles instaurent donc un impôt complémentaire sur les bénéfices réalisés dans toutes les juridictions, dès lors que le taux effectif d’imposition (TEI), calculé au niveau de chaque juridiction, est inférieur au taux minimum de 15 %.

Ce mécanisme repose sur la mise en oeuvre de deux règles :

- La règle d’inclusion du revenu (RIR) prévoit le paiement d’un impôt complémentaire par la société mère ultime (ou une holding intermédiaire dans certaines situations) dans sa juridiction d’établissement si l’impôt payé dans l’une des juridictions étrangères par l’ensemble de ses filiales et succursales est inférieur au taux de 15 %.

- La règle relative aux bénéfices insuffisamment imposés (RBII) qui prévoit, lorsque les règles GloBE n’ont pas été adoptées dans le pays de la société mère ultime, que le paiement de l’impôt complémentaire déterminé de la même façon que pour la RIR soit mis à la charge de l’ensemble des sociétés du groupe en fonction de leurs parts relatives dans les actifs corporels et les employés du groupe.

Impôt complémentaire (Top-up tax)

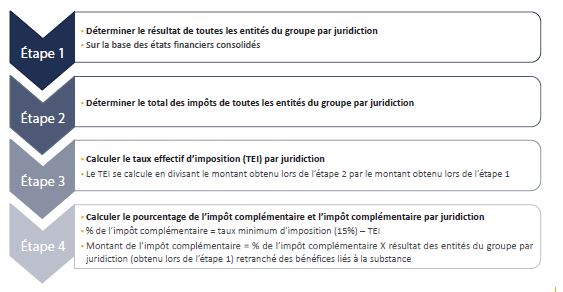

La figure 1 présente les étapes à suivre pour déterminer l’impôt complémentaire à payer par la société mère dans sa juridiction d’établissement si l’impôt payé par l’ensemble de ses filiales et succursales dans chacune des juridictions étrangères est inférieur au taux minimum de 15 %.

Les règles GloBE préconisent l’utilisation d’états financiers consolidés établis conformément à une norme de comptabilité financière admissible pour déterminer la base d’imposition, à laquelle sont apportés certains retraitements.

Pour déterminer le taux effectif d’imposition, il convient de prendre en considération l’ensemble des impôts (exigible et différé) sur le bénéfice total de toutes les entités du groupe dans la juridiction concernée. La formule de calcul du TEI peut être résumée comme suit :

TEI = Montant ajusté des impôts des entités constitutives de la juridiction / bénéfice net des entités constitutives de la juridiction.

Lorsque le taux effectif d’imposition est inférieur à 15 % dans une juridiction, un impôt complémentaire devra être calculé. Le pourcentage de l’impôt complémentaire et le montant de l’impôt complémentaire pour une juridiction sont calculés selon les formules suivantes :

• Pourcentage de l’impôt complémentaire = Taux minimum d’imposition (15%) – taux effectif d’imposition.

• Montant de l’impôt complémentaire = % de l’impôt complémentaire X résultat des entités constitutives de la juridiction retranché des bénéfices liés à la substance.

Conséquences pour les groupes multinationaux

La mise en oeuvre des règles GloBE pourrait créer des impacts financiers, stratégiques et organisationnels importants pour les groupes multinationaux. L’enjeu financier pourrait s’avérer particulièrement significatif pour certains groupes. Ces nouvelles règles pourraient conduire les groupes à faire évoluer leurs modèles d’affaires, ainsi qu’à revoir leurs projets d’investissement et derelocalisation de leurs activités. Les groupes devront aussi se conformer aux nouvelles obligations déclaratives complexes et modifier leur système de collecte et de traitement des données.

Enfin, les groupes multinationaux basés dans l’UE doivent dès à présent déterminer s’ils entrent dans le champ d’application de la directive, comment ils collecteront et traiteront les informations requises, quel sera l’impact financier de la mise en oeuvre des règles GloBE dans chacune des juridictions où ils exercent leurs activités, si des exemptions sont disponibles, quelle entité est qualifiée d’« entité mère ultime » ou d’« entité mère intermédiaire » et où les impôts complémentaires devront être payés.

Figure 1 : Etapes à suivre dans la détermination de l'impôt complémentaire